華瓷股份擬定增募資不超7億元 2021年上市募資5.9億元

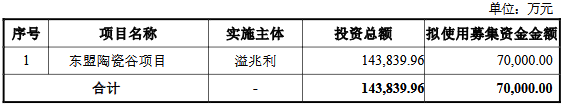

中國經(jīng)濟(jì)網(wǎng)北京5月30日訊 華瓷股份(001216.SZ)昨日晚間披露《2025年度向特定對象發(fā)行A股股票預(yù)案》。本次發(fā)行募集資金總額不超過70,000萬元(含),扣除發(fā)行費(fèi)用后擬用于東盟陶瓷谷項目。

本次發(fā)行的股票種類為境內(nèi)上市的人民幣普通股(A股),每股面值為人民幣1.00元。本次發(fā)行采用向特定對象發(fā)行人民幣普通股(A股)的方式。

本次發(fā)行的發(fā)行對象為包含控股股東醴陵市致譽(yù)實業(yè)投資有限公司(簡稱“致譽(yù)投資”)在內(nèi)的不超過35名符合中國證監(jiān)會規(guī)定條件的特定投資者。除致譽(yù)投資外,其他特定對象包括證券投資基金管理公司、證券公司、保險機(jī)構(gòu)投資者、信托公司、財務(wù)公司、合格境外機(jī)構(gòu)投資者,以及符合中國證監(jiān)會規(guī)定的其他法人、自然人或其他合格的投資者。證券投資基金管理公司、證券公司、合格境外機(jī)構(gòu)投資者、人民幣合格境外機(jī)構(gòu)投資者以其管理的二只以上產(chǎn)品認(rèn)購的,視為一個發(fā)行對象;信托公司作為發(fā)行對象的,只能以自有資金認(rèn)購。最終發(fā)行對象將在本次發(fā)行取得深圳證券交易所審核通過并經(jīng)中國證監(jiān)會同意注冊后,由公司董事會及其授權(quán)人士在股東大會授權(quán)范圍內(nèi)與保薦機(jī)構(gòu)(主承銷商)按照相關(guān)法律、行政法規(guī)、部門規(guī)章或規(guī)范性文件的規(guī)定,根據(jù)發(fā)行對象申購報價情況協(xié)商確定。所有發(fā)行對象均以現(xiàn)金方式并以相同價格認(rèn)購本次發(fā)行的股票。

本次發(fā)行的發(fā)行價格不低于定價基準(zhǔn)日前20個交易日(不含定價基準(zhǔn)日,下同)公司股票交易均價的80%,且不低于本次發(fā)行前公司最近一期末經(jīng)審計的歸屬于母公司普通股股東的每股凈資產(chǎn)。最終發(fā)行價格將在本次發(fā)行取得深圳證券交易所審核通過并經(jīng)中國證監(jiān)會同意注冊后,由公司董事會及其授權(quán)人士在股東大會授權(quán)范圍內(nèi)與本次發(fā)行的保薦機(jī)構(gòu)(主承銷商)按照相關(guān)法律法規(guī)的規(guī)定和監(jiān)管部門的要求,根據(jù)發(fā)行對象申購報價的情況,遵照價格優(yōu)先等原則確定。

致譽(yù)投資同意按照協(xié)議約定的價格認(rèn)購華瓷股份本次發(fā)行的股票,認(rèn)購總額為人民幣3,000萬元。

截至2025年3月31日,公司總股本為251,866,700股。本次發(fā)行的股票數(shù)量按照本次發(fā)行募集資金總額除以發(fā)行價格計算得出,且不超過發(fā)行前公司股本總數(shù)的30%(即不超過75,560,010股)。

本次向特定對象發(fā)行股票的發(fā)行對象中包括公司控股股東致譽(yù)投資,為公司的關(guān)聯(lián)方。因此,本次發(fā)行構(gòu)成關(guān)聯(lián)交易。

截至2025年3月31日,公司總股本為25,186.67萬股,其中致譽(yù)投資持有11,400萬股,占公司總股本的45.26%,致譽(yù)投資為公司控股股東,許君奇為公司實際控制人。本次發(fā)行的股票數(shù)量按照本次發(fā)行募集資金總額除以發(fā)行價格計算得出,假設(shè)按照本次發(fā)行的股票數(shù)量上限75,560,010股測算,預(yù)計本次發(fā)行完成后,致譽(yù)投資仍為公司控股股東,許君奇仍為公司實際控制人,本次發(fā)行不會導(dǎo)致公司的控制權(quán)發(fā)生變化。

華瓷股份2021年10月19日在深交所主板上市,發(fā)行數(shù)量為6296.67萬股,發(fā)行價格為9.37元/股,保薦機(jī)構(gòu)為海通證券股份有限公司(現(xiàn)名“國泰海通證券股份有限公司”),保薦代表人為李凌、張剛。華瓷股份上市發(fā)行募集資金總額為5.90億元,扣除發(fā)行費(fèi)用后,募集資金凈額為5.33億元。

華瓷股份于2021年9月7日披露的招股說明書顯示,公司募集資金分別用于日用陶瓷生產(chǎn)線技術(shù)改造項目、工程技術(shù)中心建設(shè)項目、陶瓷新材料生產(chǎn)線項目、補(bǔ)充流動資金。

華瓷股份上市發(fā)行費(fèi)用(不含稅)總額為5731.89萬元,其中保薦機(jī)構(gòu)國泰海通證券股份有限公司獲得保薦費(fèi)用及承銷費(fèi)用3660.38萬元。